【导言】

一.趋势:银行业变革势不可挡

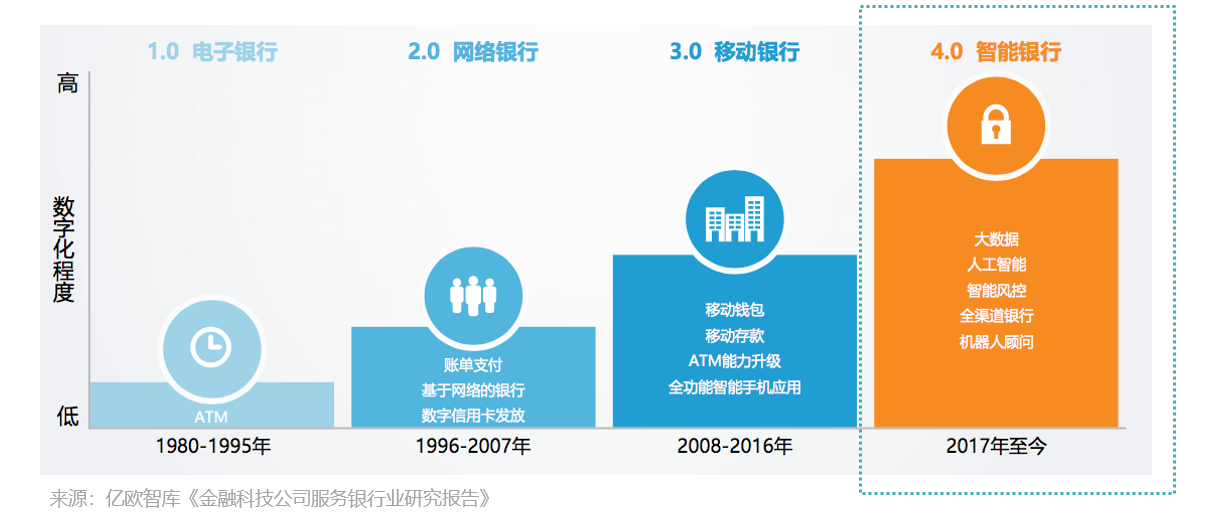

2010年开始,激烈的市场竞争、政策的持续驱动、客户期望的不断提升,以及金融科技的快速发展,推动着我国银行业产生巨大变化。围绕客户需求的升级和经营效率的提高,如何应用更加先进的技术改造流程和服务,成为众多银行思考重点。

目前,银行业处在发展转折点,将全面迈入第四个重大发展阶段——4.0智能银行,即基于大数据、云计算、人工智能等新兴技术,全面改造银行的运作模式。

客户服务,作为银行与客户接触的最直接触点,成为银行智能化建设的重要组成。

而这些年,不少客户应该都能感受到银行服务的智能化改变,例如各大银行纷纷推出手机App,再如接通服务时常常优先体验机器人接待等。

因此,银行服务的智能化、数字化升级,不在遥远的未来,而已经真切地发生眼前。

二.知易行难:客户服务中心的现状与升级方向

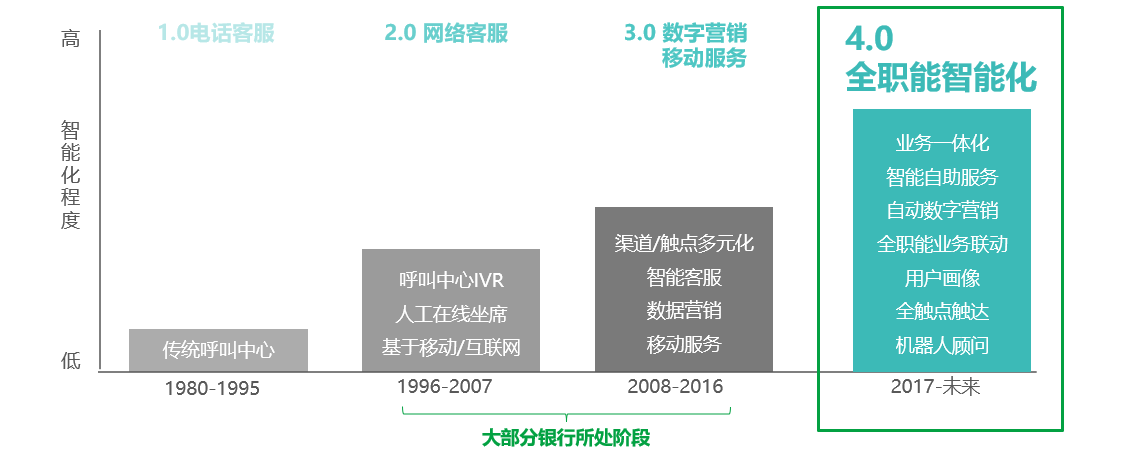

与银行业数字化演进历程相呼应,我国银行的客户服务中心也正在由传统呼叫中心1.0模式,向「4.0全职能智能化模式」转变。

4.0全职能智能化的客服中心,在更领先的技术支撑基础上,职能由单一的提供服务,转向集服务+获客+营销+交易多种职能为一体,涉及售前+售中+售后全环节,向远程银行、空中银行转型。它拥有业务一体化、服务自助化、营销自动化、价值利润化、全员联动化、用户立体化、管理数字化等特点。

升级和转型势在必行,然而实际执行“知易行难”。

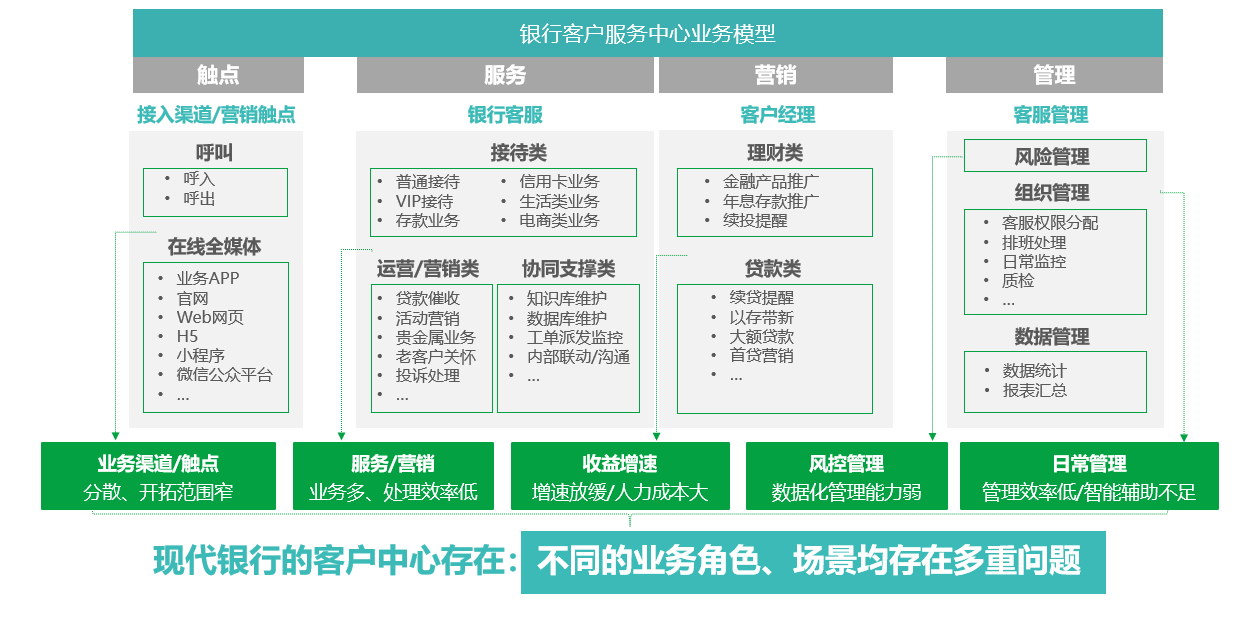

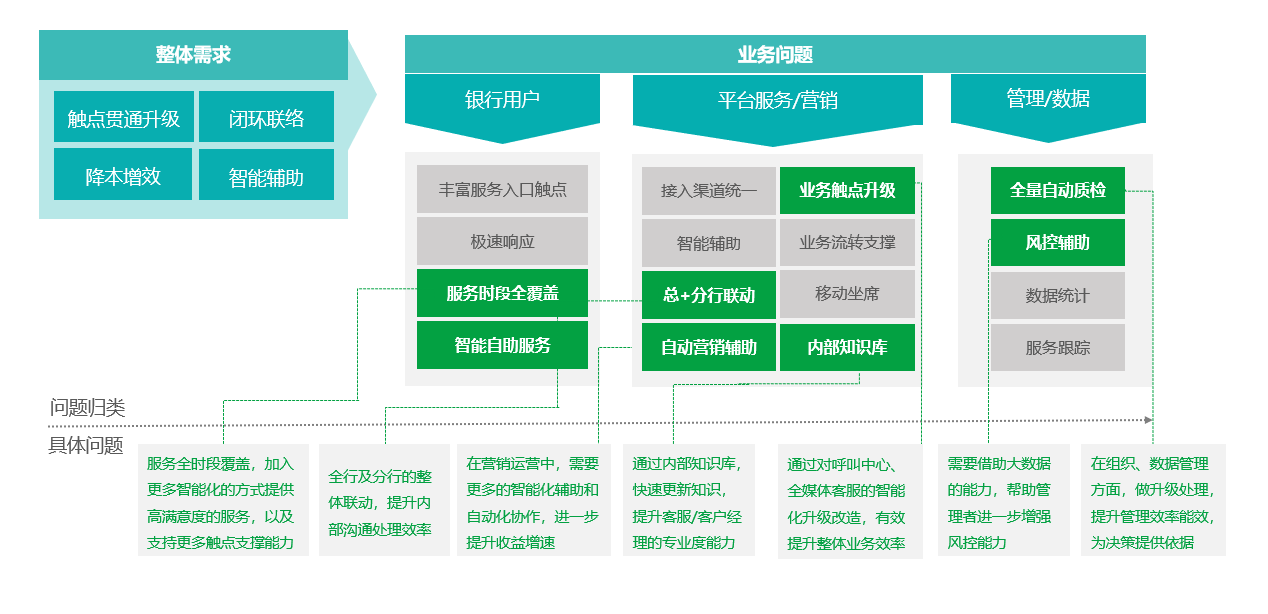

智齿在与多家银行接触后发现,大家的共性十分明显,尤其在全业务流程中存在多重问题。

为了便于大家理解,我们根据不同的业务角色、场景进行划分,从全业务流程中去了解现代银行客户服务中心所存在的问题。

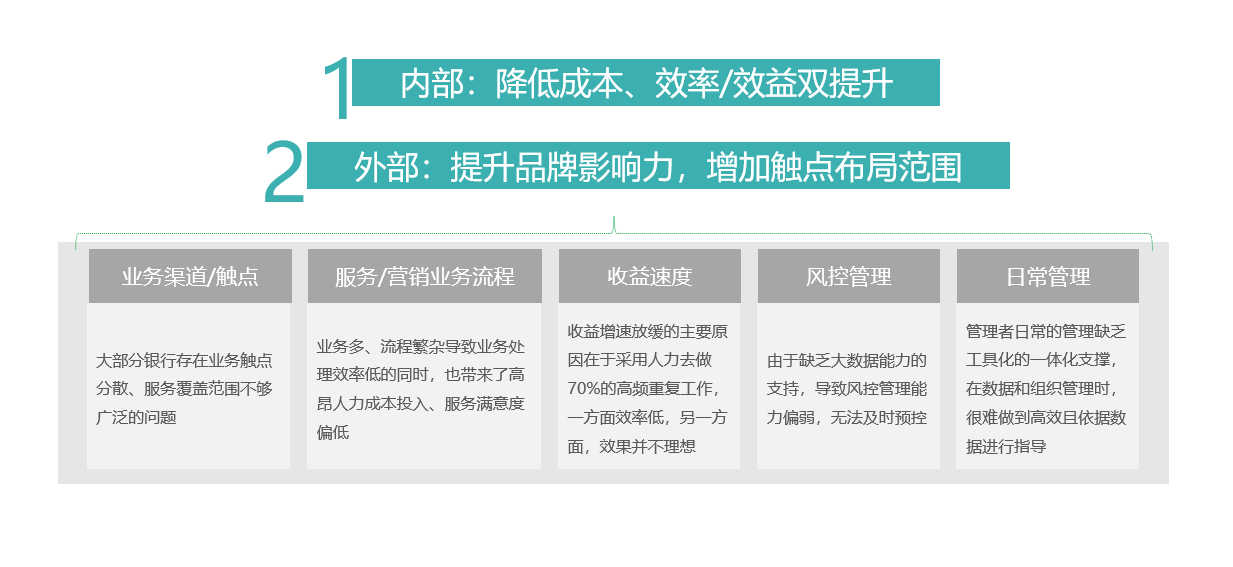

基于以上问题,智齿建议:

(2)增加触点,主动触达+全方位承接用户。不只是呼叫中心,是匹配现代客户习惯的更多渠道运营与管理。

三.解决方案

智能+数字化,推动「4.0全职能智能化」服务中心升级

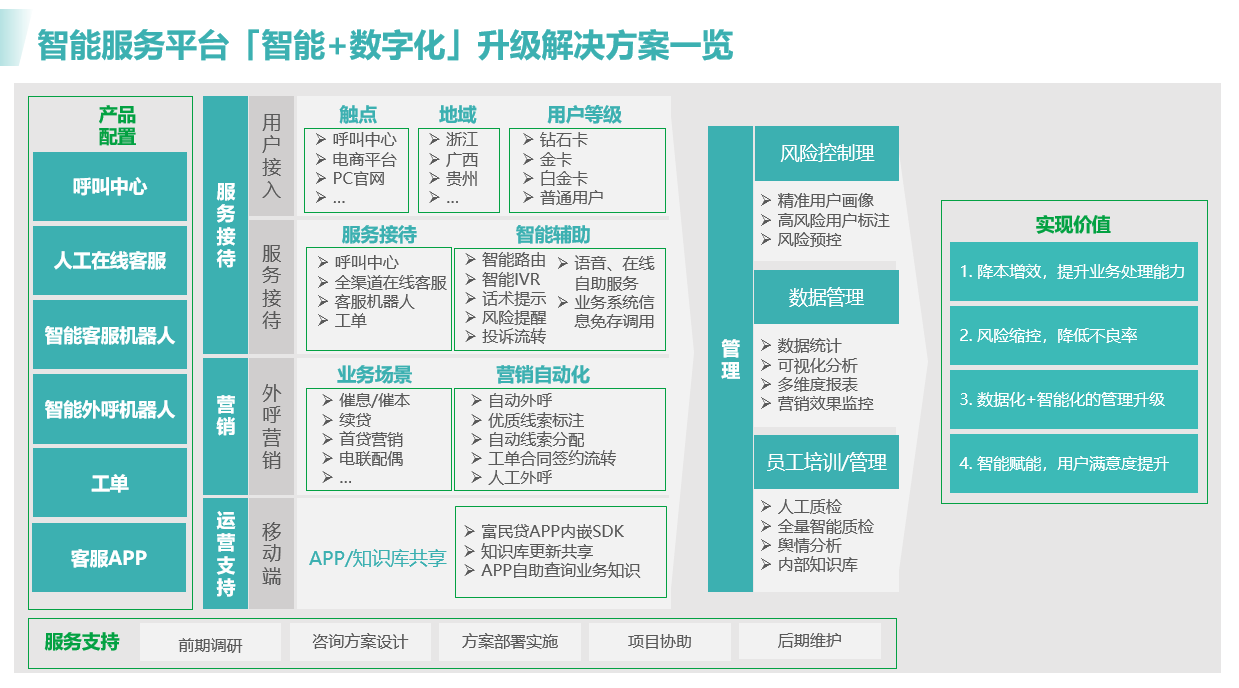

针对银行业客户服务中心在各个业务流程和服务模式中所遇到的问题,智齿提供一体化的全流程优化升级解决方案,通过智能化、数字化的方式,帮助更多银行丰富客户触点,全面升级服务+营销+协作+管理四大业务版块,最终帮助银行降低成本、提升效率、增速收益、缩控风险、提升品牌影响力。

(图:智齿科技银行业产品解决方案)

0

客户服务中心作为具体业务的出入口,承载着银行服务与营销两大业务版块的输出任务。而业务线的众多、触达和接入渠道的分散,往往导致客服和销售人员业务执行的效率大打折扣。

智齿【解决方案】

智齿提供全业务触点的接待和触达能力,这包括呼叫中心的呼出+呼入能力、在线全媒体的接待+主动触达能力。除了提供全触点支撑,智齿还为银行提供了客户识别能力,在客户接入时,系统会从渠道、身份、资料等多维度对客户进行有效识别,并采用智能路由进行技能组分配。由此,每一个业务员(客服/销售)能够更直观了解客户信息,从而实现服务营销事半功倍的效果。

0

在银行业的客户服务中心,服务与营销是核心组成部分,其承载了将业务进行接入与输出的重任。而这中间,同样存在多重问题,如成本问题、效率问题、内部沟通问题等。而就目前银行业的业务场景而言,主要可以分为四个板块,服务与营销、总行+分行联动、自动化运营以及客户管理。

智齿【解决方案】

(1) 全智能服务/营销

a.人工客服

智齿提供呼叫中心、人工在线客服、工单、APP接待能力。

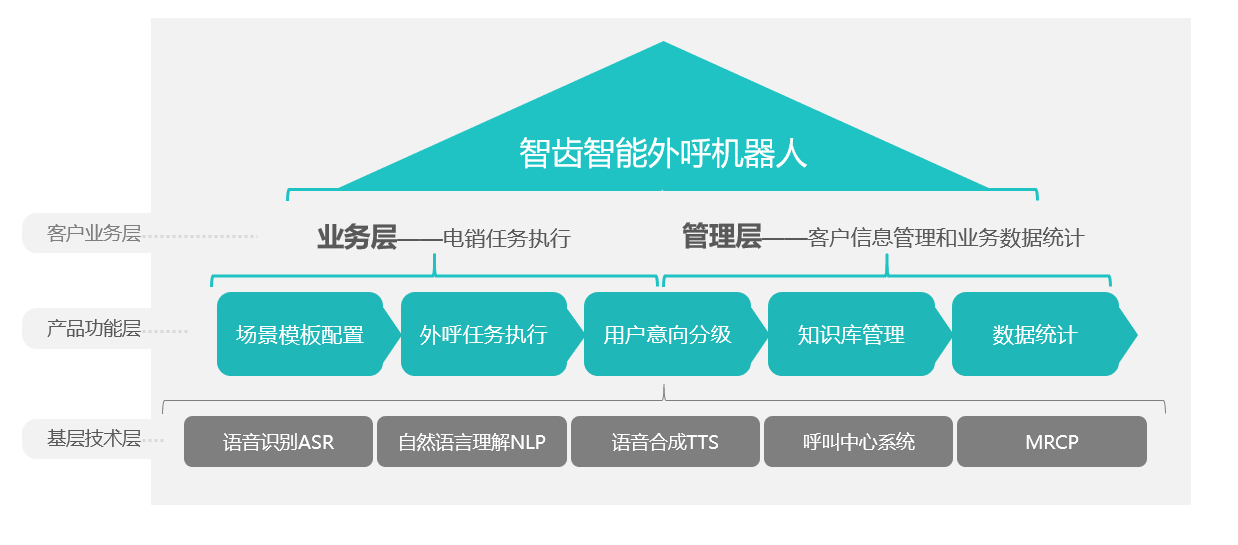

b.智能化服务/营销

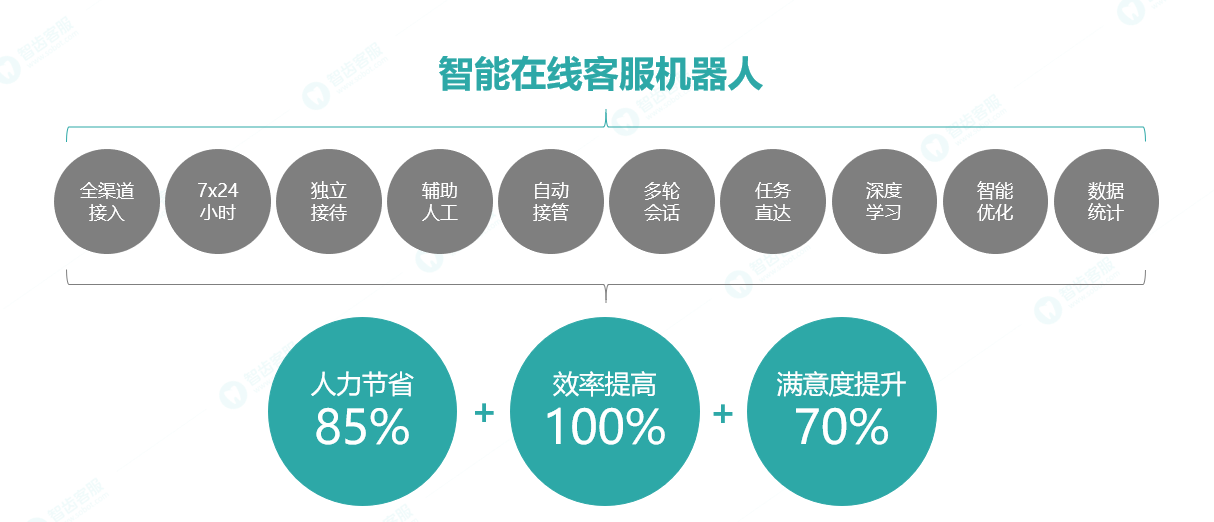

智齿提供更为丰富的智能化体系支撑,如呼入机器人、在线机器人、外呼机器人。AI+人工的灵活接待与营销方式,可以有效降低人力成本投入,提升效率及品质。

(智能在线客服机器人)

(2) 总行+分行联动

在银行的业务处理中,如投诉业务、合同签约、知识共享等具体场景下往往需要全行联动,这就导致大量的内部沟通成本产生,也使得一些急需解决的业务被迫等待。

为此,智齿提供了一套完整的内部沟通、业务共享能力,即内部工单流转、内部机器人知识共享。

a.工单流转

类似于合同签约、投诉业务等场景下,需要总行与分行联动,那么即可采用工单的方式进行流转。在业务流转过程中,客服派单后还可查询进度和自动提醒,使内部沟通变得便捷与高效。

b.内部知识共享

类似集团型或知识体系相对庞杂的企业,都会使用机器人作为内部知识传播体,它可以连接各业务部门,帮助客户经理/客服/人事行政/财务/法务等人员完成业务知识统筹管理与输出,不同的业务角色有专业的业务问题,即可通过机器人进行询问获知最新政策、知识。比起传统的资料中心,机器人沟通更直接、便捷。

(3) 自动化运营

在银行的业务体系当中,自动化运营主要包括服务营销的自动化、内部运营的自动化几块内容:

a.自动化外呼

在营销层面,自动化外呼是银行收益增速的有力工具,智齿提供智能外呼的能力,它不仅可以应用于日常业务中的催收、贷款营销等营销业务中,在运营场景下,它也可以帮助客服人员进行促销通知、会议通知。无需人力干预、结果直接反馈,并支持更多呼叫策略配置,外呼机器人自动代替人工完成简单、复杂的业务流程处理,节省人力的同时也提升了整体营销效率与效果。

b.智能知识库

银行业务知识体系的庞杂,如果仅凭人力进行知识整理便十分耗时耗力。而通过智能化的方式完成知识库整理与维护,则更省时省力。智齿提供基于NLP的知识库冷启动能力,它可以轻松聚类问题,一键完成知识库建立和维护工作,并且能够定位当前热词,用户热门问题等等。

(4) 客户管理

在客户管理层面,为了保障银行客户信息的绝对安全,智齿提供丰富的接口能力来实现业务数据的底层调取。

如,智能外呼机器人对接企业外呼数据库,接口调取数据后直接拨打,任务完成将记录的客户意向、标签内容反馈至业务系统。这一过程中,数据加密、传输安全。

0

管理,属于银行业务的后端能力,主要是帮助管理者更好地完成客服管理、数据管理、以及风险控制等方面工作。

智齿【解决方案】

(1) 平台统一管理

a. 全行客服的统一管理

所谓全行客服,即通过系统可以将总行、分行下的所有客服、客户经理进行统一管理,分配权限、技能组,实现清晰的线上组织架构管理。

b. 营销数据管理

顾名思义,即通过对全行的海量营销数据的全面管理,统一报表反馈,让管理者及时了解营销进展。无论客户经理通过APP还是呼叫中心呼出的营销电话,都会统一统计汇总到管理平台,帮助管理者洞察全局,及时调整营销策略。

(2) 质检/培训

a.智能全量自动质检+人工质检

智齿为管理者提供了两套质检系统,一套是机器智能全量自动质检,可以有效降低人力成本,客观了解客服接待情况,实时把握舆情信息。另外一套则是人工质检。质检员和管理者可以通过两种质检方式,对客户服务人员的服务进行有效监督。

b.培训

在培训方面,智齿提供了内部知识库。在管理者给客服人员、客户经理等培训过后,可以通过标准化的内部知识库,对已经培训的知识进行同步共享,辅助提升业务人员的专业水平。

(3) 风控管理与数据分析

a.数据统计

智齿支持多维度客户服务数据统计,包括客服服务质量分析、满意度分析、营销宣传效果分析、销售跟进分析等等。

b.风控管理

智齿提供两种风控方案:

用户管控:一方面,通过智能外呼机器人、短信、人工外呼、在线客服消息等方式,对可能存在坏账的用户进行提醒,降低坏账风险。另一方面,通过精准的客户画像、群像分析,服务人员可以掌握当前客户的基础特点,辅助服务与营销判断,提前避免决策失误。

客服管控:除了多维度对服务人员、服务组进行质量统计与分析之外,智齿还提供实时预警提示的机制。当客服说出不合规的话时,系统将判定它为敏感词,启动拦截机制,并报警提醒管理者。

四.见微知著:鹿城农商银行案例

1. 问题解析

2. 解决方案

a.产品解决方案

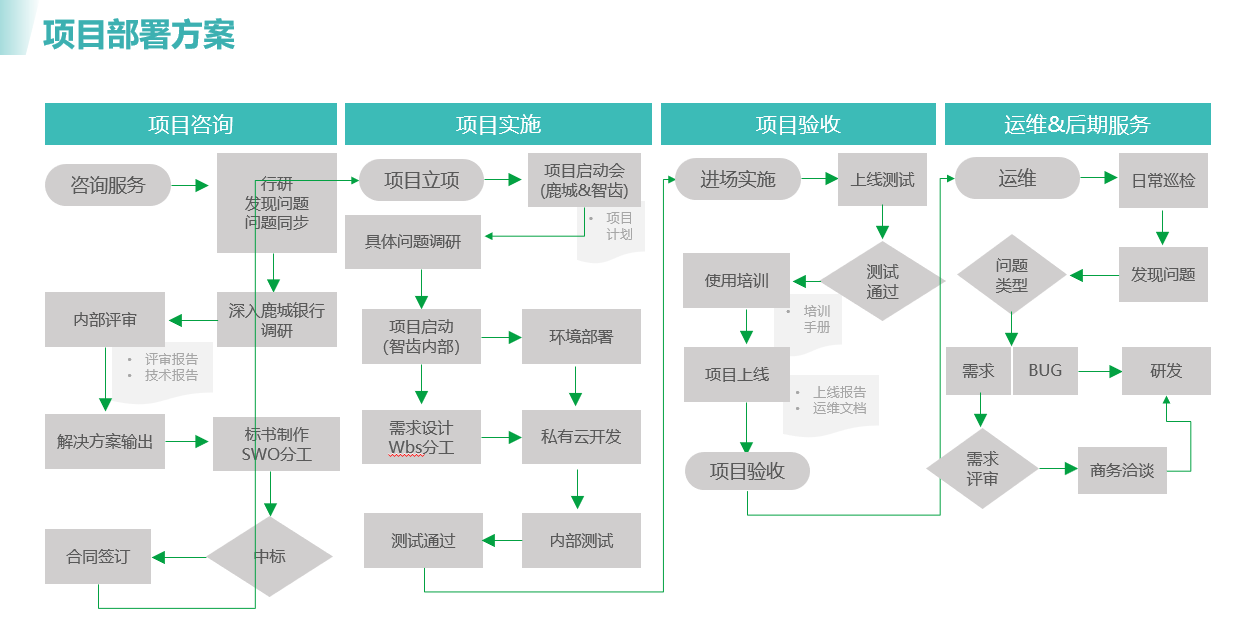

b.项目部署方案

c.安全保障方案

—— 更多经济金融合作客户 ——

详细沟通银行业务需求,了解更多同行的转型升级案例

请扫描下方二维码