“我们银行的客服人员被裁了50%左右,很多环节都开始用机器替代人工了。”一家股份制商业银行的客服人员称。

智能客户系统陆续在各大中小银行上线的时候,很多客服人员只觉得这是为了提高他们的工作效率,机器是在辅助人工。

举个例子:用户拨打一个银行的业务电话,会听到语音提示,让用户按键,进入下一个菜单。

而现在,拨通电话,用户只用说出自己需要的服务,就能直接进入菜单,节省了等待时间。

再比如,在一些标准化的流程上,机器可以给予“坐席辅助”。

如果一个用户要挂失信用卡,客服人员的屏幕上,就会出现一个流程表。

首先是确定用户的身份。当客服人员完成之后,流程表会自动打勾,提示下一个流程。

当为用户解决遇到的问题时,客服人员的一些标准回答,会被机器录音,在下一次用户出现同样问题的时候,机器会自动播放录音。

半年后,这些客服人员们“培养”的机器人变得越来越聪明。在一些标准化的流程操作中,机器开始自行上岗,比人的效率更快。

机器开始将一些标准化、流程化的工作揽了下来,客服人员要休息,但机器不用休息,24小时都能干活。

其实,在银行业,机器替代人工客服的趋势,已非常明显。

去年下半年,5大国有银行和12家全国性股份制商业银行,都上线了智能客服。今年上半年,一些中小银行和城商行都开始布局智能客服。

银行信用卡客服中心,AI为王打造最佳客户体验

说起智能客服,不得不提银行,以银行信用卡为例,招行信用卡几乎是最早在掌上生活App平台建立智能客服的。“1+N”服务生态,‘1’就是掌上生活App,‘N’是指所有第三方服务平台,包括微信、QQ、知乎、今日头条等。

招行信用卡在掌上生活app上推出的 “小招喵智能助理”,采用语音转化、语义识别等AI技术对自然语言进行智能意图分析,让服务“看得见”的同时也“听得见”。同时,在电话语音IVR中植入智能语音导航功能,识别准确率达到94%,交互量近8万,除了语音识别技术,在图像中也已经运用了人脸识别,大大缩短了安全认证时间。

银行信用卡服务中心还打造了智能坐席助手机器人,实现人机协作,提升每一位人工坐席的单兵作战能力。并在此服务交互过程中,凭借智能分析机器人完成准实时的语音转译和语义分析,进行用户需求再挖掘,将客户之声及时、客观、全面地反馈至卡中心业务单位,有力推动产品设计的优化改善。

依托海量的客户画像、用卡行为、交互轨迹等数据为基础,可以快速进行用户洞察,预测用户需求,定位交互意图。而后,依托服务流量分发决策机器人,在综合考虑服务品质和服务效率的情况下,进行分客群、分业务、分渠道的多维度流量引导,实现服务端与端之间的流量调度,实时动态地为用户规划最优服务路径。

到了服务链路的末端,银行信用卡服务中心拓展流量监控机器人、质检机器人、培训机器人等,旨在辅助管理层快速决策,提升服务管理能力。可以看出,智能服务正在改变着传统的被动服务模式。

我们可以看出,银行的这一选择首先是基于客户的需求。银行的本质是服务,我们的生活和消费是基础,金融离开了本质跟基础,会像鱼儿离开了水。

银行算是传统行业,传统行业面对互联网,要么惶恐失措,要么全情投入,而这都不是正确的法门。任正非曾在内部讲话里提醒说,“别让互联网引起你们发烧”,他认为,科技之时改变做事的方式,但没有改变事情的本质,“大家一定要相信汽车首先必须是汽车,金融必须首先是金融。”

不论是十年前的人工呼叫客服,还是如今各大app里的智能客服,或者未来的银行业务还会可能有其他的形态,但不变的是所提供的服务将是更能被大家直观感受到的,只是方式会不断发生变化,效率也会不断提升。

在快速变化的时代里,需要知道如何去变化,去适应这个时代,但也更需要知道,哪些地方是不能变化的。掌上生活App是变化的产物,但也是因为不变的高品质服务而取得成功。

中国银行:打造新一代智能客服系统

中国银行新一代智能客服系统由全媒体坐席平台、运营监控、多媒体接入与统一路由、智能工单、智能门户、智能知识库、客户之声等模块组成。

完美地将手机银行、电话银行、微银行、网上银行的服务功能整 合成一个完整的服务平台,并提供基于语音、视频与文本的多媒体服务。利用智能机器人、智能知识库、全语音交互等人工智能 技术为客户带来极致的交互体验的同时,极大提高了服务与营销效率。

新一代智能客服系统全面上线后,将打通线上线下,为中国银行的几亿全球客户提供全新的一致化服务新体验,为打造下一代的虚拟银行、远程银行、 开放银行打下基础。

浦发银行:首个“数字人”员工来了

浦发银行目前已启动一项名为“数字人”的计划。“数字人”利用 3D 合成技术,复刻真实人物,有逼真的外形、表情、肢体动作;可感知环境且做出实时反应,能用逼真的语气、语调进行多轮自然对话,完成用户的指令。

浦发银行目前的智能客服项目,已拥有 158 个全语音菜单导航项和 800 多个知识库问答 , 由 AI 提供客服语音服务,服务质量稳定,有望承担相当于目前客服团队 1/3 的工作量。其能辨“声”识人,准确率达 90%。

人性化交互的背后,是更高层次的知识和服务。浦发打造的“数字人”,具有快速组装、复刻专业知识的能力,可结合金融知识库,承担专业人员的助手回答理财、行情数据等业务的咨询。随着技术迭代和数据训练,数字人技能会不断强化,加载账户管理、财富管理、信贷管理等金融数字装备,最终会对答如流,成长为专业的知识顾问。

以浦发为例,现有客群总量超过 8000 万,一个资深银行经理的服务能力,受限于 200 — 500 人,大量客群无法充分服务,由 AI 赋能的虚拟客户经理,理论上可向所有用户提供“一对一”服务。

从用户角度而言,最佳选择是“必需服务+其他非必需服务”,长远来看,围绕智慧生活服务的开放生态是银行服务发展必需考虑的问题。

开放银行时代下,要从移动互联网的角度,从客户需求出发,以客户为中心,用“开放”的思维,精细化的运营策略,打造“有温度”的“连接”,开展“开放式”的客户服务工作。

当下的客户需求已经深刻改变,年轻客户群体更加重视体验感,特别是产品的首次体验,一旦体验不好,客户基本会放弃这家银行,今后再次选择这家银行的可能性更低,尤其是遇到系统和产品运维问题,客户还是会通过在线客服或者人工客服反映投诉。

所以,不论是人工客服也好智能客服也罢,做好客户服务工作,最重要的还是要深入了解客户诉求,瞄准客户痛点,提供解决方案。在智能客服的驱使下,银行工作人员与客户的直接交互频次降低,但客户服务的“温度”不能降低,技术缩短了与客户的时空距离,也要加深与客户的情感共鸣。

回归到银行业的本质上——银行是一种服务,一种无所不在的服务。

这意味着,用户在哪里,服务就在哪里;实体经济的痛点在哪里,银行服务创新就在哪里。

智能客服场景只是发展的一种延续,而客户服务则融于场景,要发挥着“润物细无声”的平滑作用。场景在前,金融在后,客户服务,融于始终。

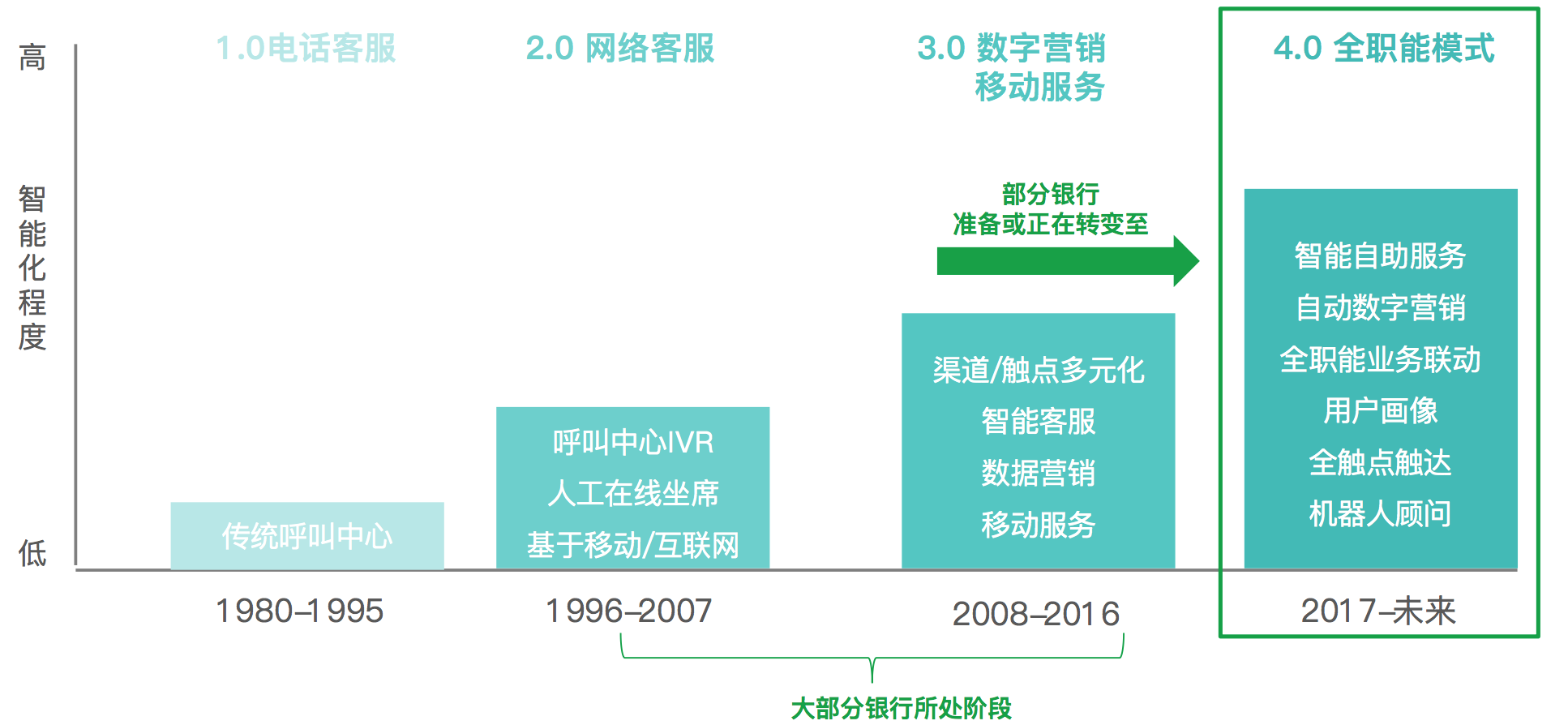

根据美国银行创新教父布莱特·金(BrettKing)的理论,银行1.0至银行3.0,是基于物理网点的服务渠道扩宽;银行4.0则是回归到对银行本质的重新审视,升级为嵌入生活的智能银行服务。

而在客服层面上讲,如何为客户提供智能银行服务,将是每一个银行服务从业者需认真思考的问题。因为,按照目前国内银行客服的发展阶段来说,各大银行的智能客服在很多环节,还有大幅度提升空间。

比如,人们一直在设想,在电话客服的那一端,机器能和人一样,做到对答如流。

尽管还存在一些困难,但银行服务智能化的浪潮,似乎势不可挡。

重复、无技术含量的工作,并无核心竞争力——正如大家都担心的那样,“不是机器来取代你,也会有人来取代你。”想要深耕客户服务体系,银行体系特别值得学习。所以,今天我们决定与大家一块深入研究银行的客户服务体系——《银行业客户服务30+资料包》

1. 这份工具包,有什么内容?

广发银行、民生银行、中信银行、中国银行……几大银行的客户服务观点分享和技巧共享

2. 你能资料中,得到什么?

to银行业客服人:了解其他银行的服务体系和观点,并得到一些新技术、新技巧借鉴。

to非银行业客服人:作为有着20+年经验的老大哥,银行业的经验其实对于互联网化的公司、中大型团队也有借鉴意义,或许能帮助你更系统地建立团队、构建服务标准、管理团队。

(识别二维码,免费领取8大银行客户服务工具包)

「从银行业客服模式进化看联络中心智能化趋势」-客户管理「招行智能客服实现全天候高效业务咨询」-中国山东网「浦发银行:善解人意有颜值,首个“数字人”员工来了」-时氪分享「银行智能客服进化论:谁将打破“重复收听请按井号键”的体验梦魇?」-东方财富快讯